Le système français de retraite, fonctionnant par répartition, révèle aujourd’hui ses limites face à l’évolution démographique. L’inégalité numéraire entre les générations implique de fortes et croissantes difficultés de distribution des pensions de retraite.

L’évolution du rapport cotisants/retraités

La génération active finance les pensions de la génération en retraite :

| Evolution du ratio cotisants/retraités | |||

| Année | Ratio | Lecture | Evolution |

| 1960 | 4,14 | Pour un retraité, 4,14 actifs cotisants | ↘ |

| 1970 | 3,8 | Pour un retraité, 3,8 actifs cotisants | ↘ |

| 1980 | 2,68 | Pour un retraité, 2,68 actifs cotisants | ↘ |

| 1990 | 1,88 | Pour un retraité, 1,88 actifs cotisants | ↘ |

| 2000 | 1,59 | Pour un retraité, 1,59 actifs cotisants | ↘ |

| 2010 | 1,41 | Pour un retraité, 1,41 actifs cotisants | ↘ |

Analyse

En fonction de la démographie actuelle, le ratio cotisants/retraités baissera jusqu’en 2060 de façon certaine. Le système de répartition n’est alors plus adapté à la situation démographique française. Les cotisations des générations actuelles sont plus élevées que les pensions qu’elles recevront.

Face à un avenir incertain, il est alors indispensable pour les générations actives de préparer leur retraite par capitalisation, notamment de manière individuelle grâce aux supports des régimes de retraite facultatifs (régimes supplémentaires).

La classification des revenus complémentaires en retraite

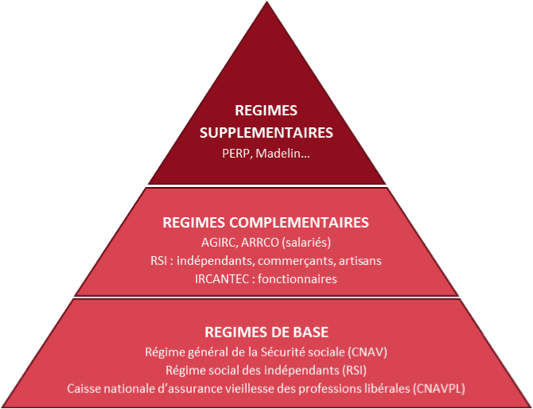

En effet, le système de retraite peut comprendre jusqu’à trois composants :

- Les régimes de base: obligatoires ;

- Les régimes complémentaires: obligatoires ;

- La retraite supplémentaire: facultative (sauf dans certaines entreprises), individuelle ou collective.

Bien comprendre les régimes de base et complémentaires

Les régimes de base

Les régimes de base sont quasiment aussi nombreux que les professions elles-mêmes. Ils sont obligatoires et fonctionnent par répartition.

Les régimes de base comptent 35 caisses de retraite dont la Caisse Nationale d’Assurance Maladie Régime Social des Indépendants et la Caisse nationale d’assurance vieillesse des professions libérales.

Les droits sont décomptés en trimestres dont la validation est conditionnée par la rémunération et selon le Plafond de Annuel de la Sécurité Sociale (PASS).

Afin de bénéficier d’une retraite de base à taux plein et de votre retraite complémentaire sans minoration, il est nécessaire de remplir deux conditions :

- Age minimal;

- Durée de cotisation comptabilisée en trimestres.

| Date de naissance | Age minimum de départ en retraite | Taux plein |

| Avant le 01/07/1951 | 60 ans | 65 ans |

| du 01/07/1951 au 31/12/1951 | 60 ans et 4 mois | 65 ans et 4 mois |

| Année 1952 | 60 ans et 9 mois | 65 ans et 9 mois |

| Année 1953 | 61 ans et 2 mois | 66 ans et 2 mois |

| Année 1954 | 61 ans et 7 mois | 66 ans et 7 mois |

| Année 1955 | 62 ans | 67 ans |

Les âges phare pour les personnes nées après 1955 et selon les données actuelles :

62 ans

Sauf cas de départ anticipé, vous avez la possibilité de partir en retraite dès 62 ans. Toutefois, sans le nombre de trimestres requis pour bénéficier du taux plein, vos pensions subissent une décote sur toute la durée de versement.

65 ans

Pour le taux plein, l’âge de 65 ans est retenu dans différents cas : les parents de 3 enfants, nés entre le 1er juillet 1951 et le 31 décembre 1955, ayant interrompu ou réduit leur activité professionnelle pour élever au moins l’un d’eux pendant l’équivalent d’au moins un an au cours de ses 3 premières années, à conditions d’avoir cotisé au préalable au moins 8 trimestres ; les parents d’un enfant handicapé, qui s’en sont occupés pendant au moins 3 ans ; les aidants familiaux ayant interrompu leur activité professionnelle à ce titre pendant au moins 30 mois consécutifs.

67 ans

Lorsque votre retraite commence à 67 ans, vous bénéficiez le taux plein de plein droit.

70 ans

Un employeur du secteur privé peut obliger un salarié ayant atteint l’âge de 70 ans à partir en retraite sans son accord. La procédure est semblable à celle d’un licenciement.

Les trimestres

La durée de cotisation (nombre de trimestres) nécessaire au bénéfice d’une retraite à taux plein dépend de votre année de naissance.

| Année de naissance | Durée de cotisation |

| 1948 ou avant | 160 trimestres (40 ans) |

| 1949 | 161 trimestres (40 ans et un trimestre) |

| 1950 | 162 trimestres (40 ans et 2 trimestres) |

| 1951 | 163 trimestres (40 ans et 3 trimestres) |

| 1952 | 164 trimestres (41 ans) |

| 1953 – 1954 | 165 trimestres (41 ans et 1 trimestre) |

| 1955 – 1957 | 166 trimestres (41 années et 2 trimestres) |

| 1958 – 1960 | 167 trimestres (41 ans et 3 trimestres) |

| 1961 – 1963 | 168 trimestres (42 ans) |

| 1964 – 1966 | 169 trimestres (42 ans et 1 trimestre) |

| 1967 – 1969 | 170 trimestres (42 ans et 2 trimestres) |

| 1970 – 1972 | 171 trimestres (42 ans et 3 trimestres) |

| A partir de 1973 | 172 trimestres (43 ans) |

Un trimestre est validé lorsque la rémunération dépasse un seuil minimum, plafonnée par le PASS. On ne peut pas valider plus de 4 trimestres par an. Cette méthode ne tient pas compte de la durée de travail effective.

| 1 trimestre | 1 450,50 € |

| 2 trimestres | 2 901,00 € |

| 3 trimestres | 4 351,50 € |

| 4 trimestres | 5 802,00 € |

Vous pouvez également valider des trimestres en période de chômage, d’arrêt maladie, de congé parental, de service militaire ou bien grâce à vos enfants.

Calcul de la pension de base

Pension de base = SAM x taux x durée d’assurance / durée de référence

SAM : Le salaire annuel moyen dans le secteur privé est calculé sur les 25 meilleures années de salaires bruts, plafonnées au PASS de l’année de référence. Certaines années ne sont pas prises en compte : lorsqu’aucun trimestre n’a été validé, lorsque des rachats de trimestres ont été effectués et l’année de départ. Si la carrière est inférieure à 25 ans, toutes les années de cotisation sont prises en compte.

Taux : Le taux correspond au bénéfice procuré par le nombre de trimestre validé ou l’âge atteint. Le taux plein est de 50%, et il subit une décote s’il manque des trimestres. Le coefficient de minoration équivaut au nombre de trimestres manquant multiplié par 1,25%. Le taux minimum est de 37,50% et est applicable lorsqu’il manque plus de 20 trimestres. Le nombre de trimestres manquants retenu est le plus avantageux entre la durée de cotisation et l’âge du taux plein.

Durée d’assurance : La durée d’assurance correspond au nombre de trimestres validés.

Durée de référence : La durée de référence correspond au nombre de trimestres exigés pour bénéficier du taux plein.

La pension de base maximale est de 1 585 € bruts par mois à laquelle peut s’ajouter une majoration de 1,25% par trimestres travaillés après avoir atteint l’âge du taux plein.

- Plus vos revenus sont élevés, plus la diminution des revenus est importante au passage à la retraite. Il est alors nécessaire de constituer sa retraite autrement.

- Cette situation s’anticipe grâce à de nombreuses solutions patrimoniales.

- Nous sommes à votre disposition pour vous renseigner et établir votre bilan retraite.

Les régimes complémentaires

Les régimes complémentaires sont semblables aux régimes de base, ils sont également obligatoires et fonctionnent par répartition. Toutefois, ils ne sont pas totalisés en trimestres mais en nombre de points à convertir au moment de la retraite.

Les caisses de retraite complémentaire des salariés sont :

- ARRCO : association pour le régime de retraite complémentaire des salariés ;

- AGIRC : association générale pour le régime de retraite des cadres.

Calcul des points

Nombre de points = assiette des cotisations x taux d’acquisition des points / prix d’un point

Se munir de régimes supplémentaires

Les régimes supplémentaires, aussi appelés épargne retraite collective ou individuelle, sont en plein développement. En effet, le système par répartition démontrant certaines limites, ces régimes par capitalisation permettent de compléter les régimes obligatoires.

La retraite individuelle

On entend par retraite individuelle l’effort d’épargne personnel sur une solution de placement extérieur aux caisses de retraite.

La retraite individuelle la plus courante, notamment du fait des avantages fiscaux qu’elle procure et des personnes éligibles, est le plan d’épargne retraite populaire (PERP).

Les TNS (travailleurs non-salariés) peuvent quant à eux se constituer une retraite supplémentaire grâce au contrat Madelin retraite.

Le contrat d’assurance-vie, outil patrimonial par excellence, peut également être en tout ou partie dédié à votre retraite.

- Nous vous invitons à lire notre article « préparez vous-même votre retraite »

- Nous sommes à votre disposition pour vous exposer nos solutions adaptées à votre situation

La retraite collective

La retraite collective est constituée par l’adhésion à une assurance collective au profit de tout ou partie des salariés.

Les supports de retraite collective sont les PEE (plan épargne entreprise) et les PERCO (plan d’épargne pour la retraite collectif), ils sont obligatoires à partir de 50 salariés.